关注财经热点

一起实现我们的中国梦

2024年上半年,下游用钢需求进一步分化,受地产投资持续下行拖累,钢铁行业需求端仍延续疲软态势,供给端小幅收缩,供需失衡导致钢材价格持续下行;同时,原燃料价格虽有所下降但不及钢价降幅,行业盈利进一步下滑。

企业层面,由于行业景气度持续低迷,钢铁企业盈利指标同比下滑,对外融资需求有所增加,钢铁企业资产负债率上升。由于债券市场资金面较为宽松,钢铁发债企业整体信用资质好,钢铁债券信用利差大幅收窄,钢铁债券发行规模和存续规模均明显回升。

展望下半年,钢铁行业预计将继续呈现供需双弱的格局,企业经营业绩难有明显改善。考虑到钢铁发债企业主要为高信用等级的央企和地方国企,且融资渠道较为畅通,行业整体信用风险可控。

一、行业运行情况

2024年1―8月,国内粗钢产量同比小幅下降,出口规模同比大幅增长;钢材价格震荡下行,钢铁行业企业利润空间受到挤压,行业效益显著下降,资产负债率呈上升趋势。

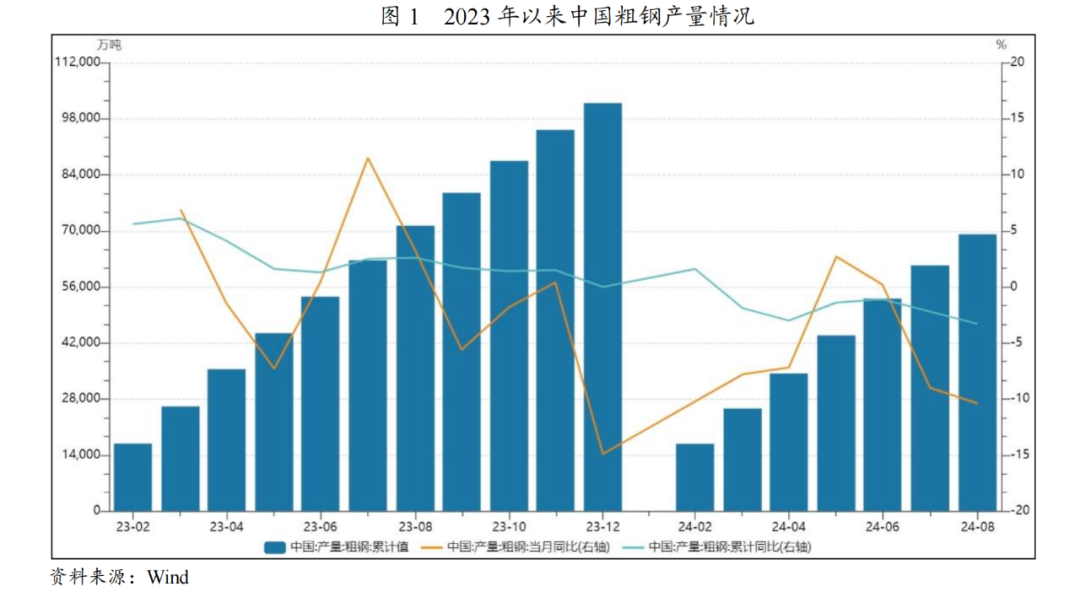

2024年1―8月,中国生铁、粗钢和钢材产量分别为5.78亿吨、6.91亿吨和9.26亿吨,同比分别下降4.3%、下降3.3%和增长0.4%。从月度走势看,2024年1-4月,受下游有效需求不足及春节后需求启动延缓等因素影响,粗钢产量低于上年同期值;5-6月,随着国内房地产利好政策效应的不断释放,钢材边际需求改善,粗钢产量同比小幅增长;7月以来,随着气温升高,钢铁行业转入消费淡季,粗钢产量同比下降。

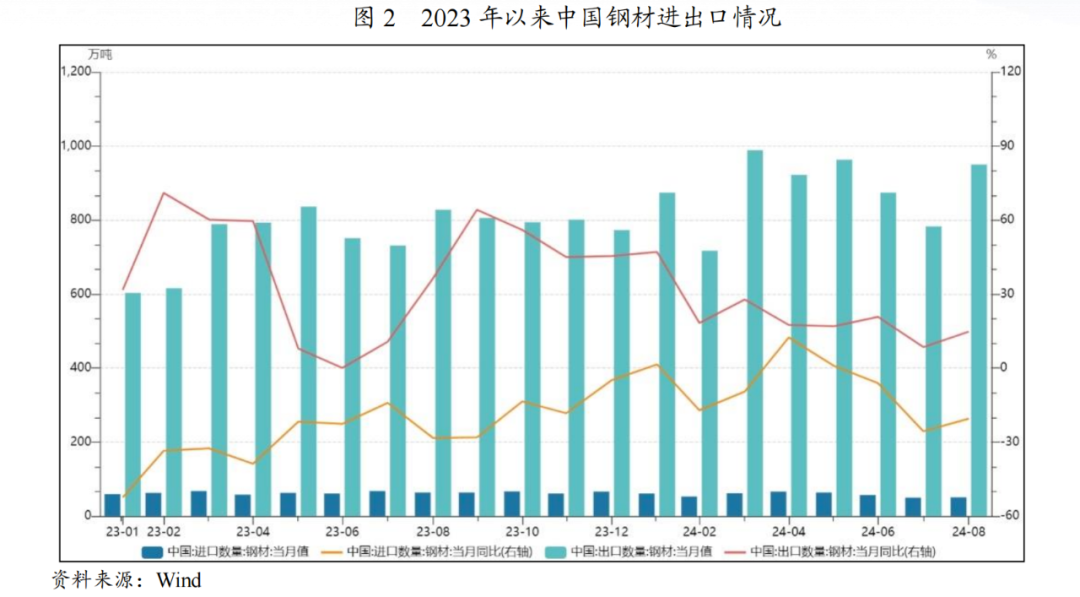

出口方面,2024年1―8月,随着东南亚地区基建增长以及美国制造业进入补库周期,中国钢材出口量同比增长18.92%至7072万吨;机电产品、船舶、集装箱等产品的出口规模扩大带动钢材间接出口量增加。在国内钢材阶段性供需错配,钢材内外价差仍较大的背景下,2023年1―8月,中国累计进口钢材464万吨,同比下降8.12%。

进入2024年,随着国内经济结构转变,房地产行业进入深度调整。虽基建、船舶、新能源等领域用钢需求保持稳中有增态势,但难以抵消房地产行业景气度下滑对钢材需求端的冲击。2024年以来,国内钢材价格呈下降趋势。

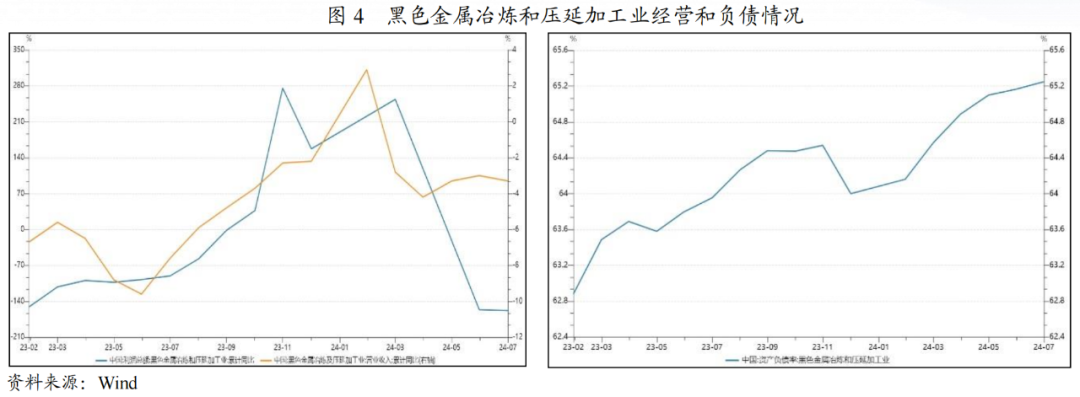

经营方面,根据国家统计局数据,2024年1―8月,黑色金属冶炼和压延加工业实现营业收入52334.6亿元,同比下降4.7%;营业成本50654.8亿元,同比下降4.0%;实现利润总额-169.7亿元,同比由盈转亏。同期,受生产成本高企、销售价格震荡下降的影响,行业效益显著下降,资产负债率呈上升趋势。

二、上下游情况

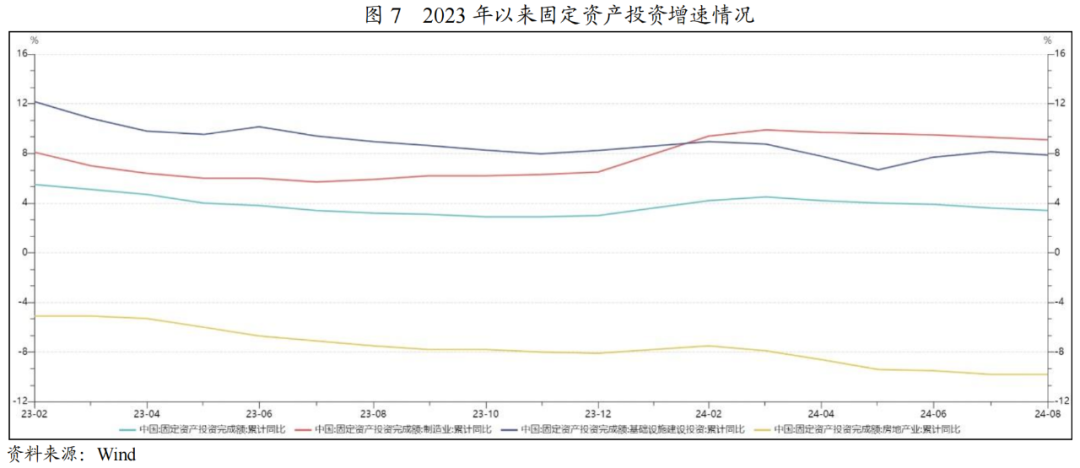

2024年1-8月,受供需关系影响,铁矿石和焦炭价格均波动下行。同期,钢材下游需求进一步分化,基建投资和制造业固定资产投资增速保持较高水平,房地产投资快速下行导致建材需求下滑。

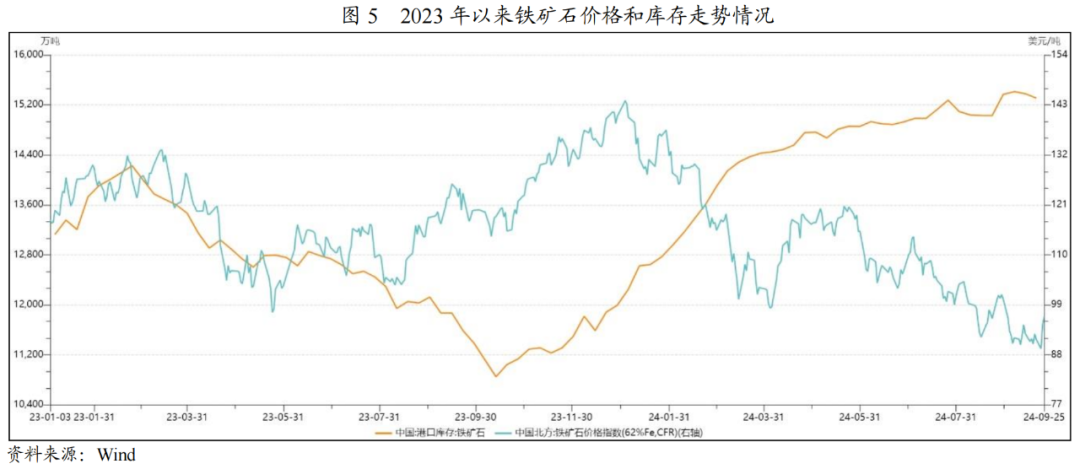

铁矿石是钢铁生产过程中最主要的原材料,国内钢铁企业所用铁矿石以进口为主。2024年一季度,钢材下游需求低迷,钢企铁矿石库存处于高位,钢材产量减少导致铁矿石价格呈下降趋势;4-5月,受益于房地产政策利好,钢材边际预期改善,铁矿石需求预期提升,价格反弹;6月以来,铁矿石供需较为宽松,钢材下游需求低迷,且需求预期偏弱,铁矿石价格持续下行。

从库存端看,2024年以来,国内港口铁矿石库存量持续增长。其中,受非主流矿区发货量大幅增加、需求偏弱等因素影响,一季度港口铁矿石累库速度较快;4月以来,国内港口铁矿石累库速度趋缓,但库存量仍呈增长趋势。

焦炭是支撑钢铁生产的基本原燃料,中国钢铁行业焦炭供给主要来自国内煤炭企业。2024年一季度,钢材下游需求低迷,行业呈现“负反馈”,焦炭价格下降;4-7月,受部分焦化企业亏损停产、钢材需求增长等因素影响,焦炭供需呈现紧平衡状态,焦炭价格反弹后进入平稳运行;8月以来,焦炭市场弱势运行,焦炭价格快速下跌。

钢铁下游需求主要分为以房地产和基建为主的建筑业,以及以机械、汽车、家电、船舶等为主的制造业。建筑业需求是中国钢材消费的主要领域之一,消费量占比达钢材总产量的一半以上,中国钢铁消费总量受宏观经济形势影响明显。2024年1-8月,全国固定资产投资完成额同比增长3.40%。其中,基建投资和制造业固定资产投资增速保持较高水平,分别为7.87%和9.10%;房地产投资增速为-9.80%,呈现下行趋势,严重拖累了用钢需求。

三、行业政策

随着国内经济结构的加速调整和产业结构的持续优化,钢铁行业正处于从增量发展到存量优化的转型中,政策方面也主要围绕数字化转型、节能降碳、产能产量调控、产业结构调整等方面开展,从而促进钢铁行业高质量发展。

2024年1月,工业和信息化部等九部门印发了《原材料工业数字化转型工作方案(2024—2026年)》,其中《钢铁行业数字化转型实施指南》提出,到2026年,钢铁行业数字化整体水平显著提升,新一代信息技术与钢铁工业深度融合,行业数字生态体系持续完善,基本实现由单点、局部向系统性、全局性的数字化发展转变。数字基础不断夯实,关键工序数控化率达到80%,生产设备数字化率达到55%,3D岗位机器换人率达到40%,突破一批工业软件和装备等关键技术,制定一批钢铁数字化转型相关标准。

2024年5月,工业和信息化部办公厅印发了《工业重点行业领域设备更新和技术改造指南》,其中钢铁行业以铁矿采选、铁合金冶炼、焦化、烧结、球团、炼铁、炼钢、轧钢等工序限制类装备升级改造和老旧设备更新改造为重点,推进主体设备大型化、智能化、绿色化改造,实施钢铁行业超低排放改造和能效提升,促进先进工艺、智能装备和数字化技术的应用,到2027年,技术装备水平再上新台阶,80%以上钢铁产能完成超低排放改造,30%以上钢铁产能达到能效标杆水平,关键工序数控化率达到80%。

2024年6月,国家发展改革委等五部门印发了《钢铁行业节能降碳专项行动计划》,通过完善产能调控和产量管理、提升新建项目节能降碳水平、加快节能降碳改造和用能设备更新、推动全流程余能利用、提升短流程电炉炼钢比重、加快发展低碳冶炼新模式、提升数字化管理水平等方式,从而实现到2025年底,钢铁行业高炉、转炉工序单位产品能耗分别比2023年降低1%以上,电弧炉冶炼单位产品能耗比2023年降低2%以上,吨钢综合能耗比2023年降低2%以上,余热余压余能自发电率比2023年提高3个百分点以上。2024-2025年,通过实施钢铁行业节能降碳改造和用能设备更新形成节能量约2000万吨标准煤、减排二氧化碳约5300万吨。

2024年8月,工业和信息化部办公厅印发了《关于暂停钢铁产能置换工作的通知》,钢铁行业通过钢铁产能置换,有力促进了行业改造升级、结构调整、布局优化和兼并重组,但仍存在政策执行不到位、监督落实机制不完善、与行业发展形势和需求不相适应等问题。当前,钢铁行业供需关系面临新挑战,绿色低碳、结构调整、布局优化、兼并重组等对产能置换政策提出了新要求。

四、钢铁企业债券市场表现回顾

2024年上半年,钢铁行业景气度持续低迷,样本企业盈利指标进一步下滑,对外融资需求有所增加,同时由于债券市场资金面较为宽松且钢铁债券信用利差大幅收窄,钢铁债券发行规模和存续规模均明显回升。考虑到钢铁发债企业主要为高信用等级的央企和地方国企,且融资渠道较为畅通,整体信用风险可控。

1.一级市场概况

2024年上半年,钢铁企业[1]共发行债券81只,发行规模合计1043亿元,涉及主体17家,较2023年同期分别增长59.48%、68.75%和13.33%,钢铁债券净融资规模同比由负转正,对债券的融资依赖度有所回升。其中,债券发行规模较大的主体包括:首钢集团有限公司(225.00亿元)、河钢集团有限公司(190.00亿元)、山东钢铁集团有限公司(154.00亿元)、中国宝武钢铁集团有限公司(100.00亿元)和宝山钢铁股份有限公司(100.00亿元),合计占发行总额的73.73%。

从发债主体信用等级情况来看,发行债券的钢铁企业中15家主体级别为AAA,1家主体级别为AA+,1家无主体级别[2]。钢铁行业的发债主体以高信用等级企业为主。2024年上半年,钢铁行业未发生信用等级迁徙。

从发债期限和类型来看,2024年上半年,钢铁企业发行的81只债券中期限在1年以内(含1年)的债券共35只,发行规模占39.60%,短期债券规模占比较2023年同期(40.21%)小幅下降,债券期限有所拉长;钢铁企业发行的债券类型较为丰富,银行间市场产品规模占比高。

2.钢铁企业财务表现

截至2024年6月底,有存续债券的钢铁企业共计28家。按最新主体级别划分[3],AAA级别22家,AA+级别4家,AA级别1家,无级别1家。按企业性质划分,中央国有企业12家,地方国有企业14家,民营企业2家。

由于发债的钢铁企业中较多存在母子关系,为避免重复计算,我们选取了数据可得且剔除合并关系影响的19家企业作为样本企业进行财务分析。从财务指标来看,2024年上半年,样本企业资产规模保持稳定,但总资产周转率有所下降。由于钢材价格和原燃料价格进一步回落,样本企业营业总收入和营业成本均同比下降,且收入端降幅高于成本端降幅,导致样本企业盈利指标同比下滑,其中12家样本企业营业利润率均有不同程度的下降,且有5家样本企业营业利润出现亏损。受盈利下降影响,样本企业经营活动现金流净额同比有所减少,但为了满足一定规模的资本性支出和债务置换需求,样本企业平均筹资活动现金流净额同比增加,债务负担小幅上升。受盈利下降以及债务规模增长影响,样本企业长短期偿债能力指标均有所减弱。

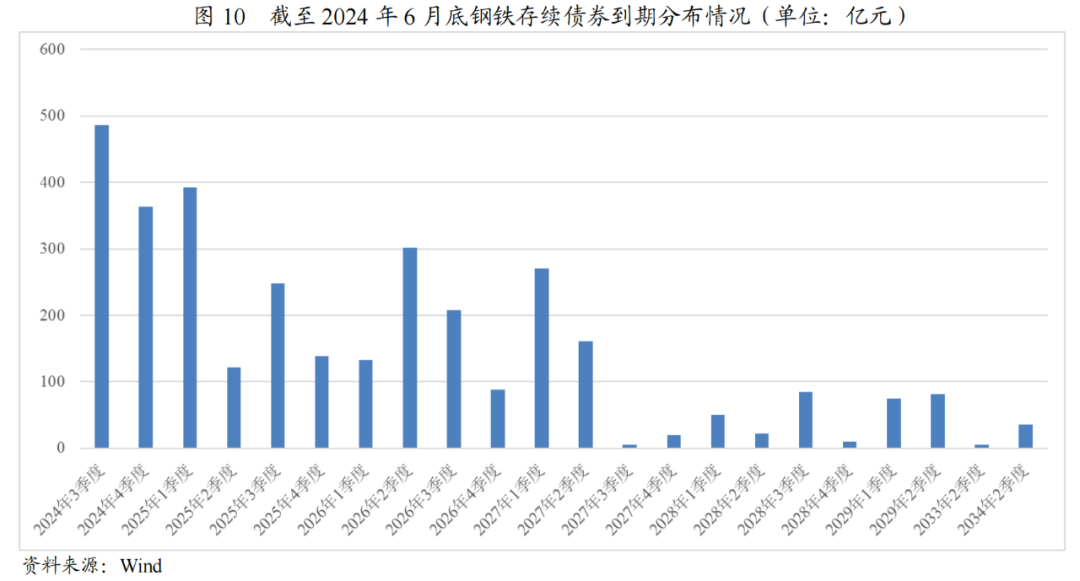

3.钢铁企业债券到期情况

2024年上半年,由于债券市场资金面较为宽松且钢铁债券信用利差大幅收窄,钢铁企业加大债券融资力度,存续债券规模有所上升,截至2024年6月底,存续债券余额合计3298.07亿元,较2023年底增长14.25%。考虑到钢铁企业发债用途以借新还旧为主,且发债企业主要为高信用等级的央企和地方国企,行业债券偿还压力较小。

五、2024年下半年钢铁行业信用风险展望

供给方面,在“双碳”目标下,钢铁行业产能产量双控政策仍将延续,钢铁供给存在天花板;同时若吨钢毛利仍无明显提升,钢铁企业的生产意愿将维持低位,预计2024年下半年钢铁供给端同比持平或微幅下降。

需求方面,2024年以来,房地产行业投资规模继续下降且降幅扩大,对钢铁行业需求影响显著,虽基建、船舶、新能源等领域用钢需求保持稳中有增态势,但难以抵消房地产行业景气度下滑对钢材需求端的冲击,整体用钢需求仍延续疲软态势。随着中国“稳增长”的政策指引、接续政策的落地实施、房地产刺激政策的出台以及国债的发行,整体用钢需求有望温和复苏,但最终的改善程度仍需关注政策的持续性及释放效果。

价格方面,在供需双弱的格局下,钢材价格预计仍将呈现震荡偏弱走势。同时,考虑到铁矿石和煤炭供应方仍具有较强的话语权,钢铁企业的经营业绩难有明显改善。

信用风险方面,钢铁发债企业以高信用等级为主,融资渠道较为畅通,行业整体信用风险可控。但在行业景气度下行阶段,企业信用分化或将加剧,需重点关注盈利能力持续恶化、债务负担重且债务结构不合理、短期流动性压力大的钢铁企业。

综合来看,联合资信对钢铁行业的展望为稳定。

[1]按wind行业划分,并剔除纯钢材加工企业和产业投资平台。

[2]酒泉钢铁(集团)有限责任公司无主体级别。

[3]江苏永钢集团有限公司存在不同级别的评级结果,按其最高级别来划分。