关注财经热点

一起实现我们的中国梦

(来源:信达金工与产品研究)

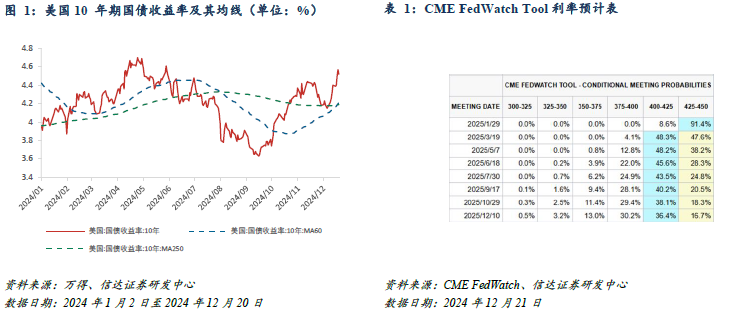

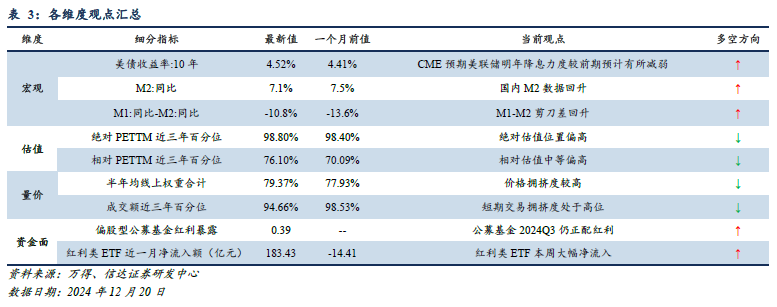

▶宏观维度:近期美债收益率受美联储降息预期影响。根据CME FedWatch Tool统计,预期下一次降息25bps在2025年3月,且明年可能只降息一次,而上周数据显示预计明年会降息两次。最新预期降息力度较前期预计减弱,使得10 年期美债收益率近期走强,60日均线上穿250日均线,因此在美债端模型给出看多红利的信号。国内宏观层面,国家统计局于12月13日公布了11月份经济数据,11月国内M2同比为7.1%,前值为7.5%。M1-M2同比剪刀差为-10.8%,前值为-13.6%。国内M2同比与M1-M2剪刀差短期回升,但持续性仍待继续观测,因此在国内的维度,当前环境下模型仍看好红利超额收益的持续性。

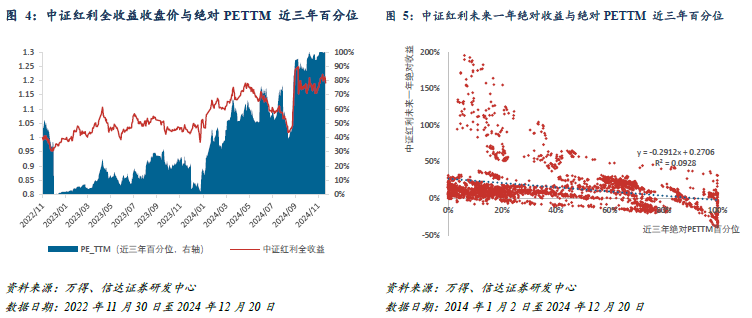

▶估值维度:中证红利近三年的绝对PETTM位于98.80%分位点,一个月前为98.40%分位点,回归模型预计未来一年绝对收益为-1.71%。近三年的相对估值位于76.10%分位点,一个月前为70.09%分位点,回归模型预计未来一年超额收益为1.69%。

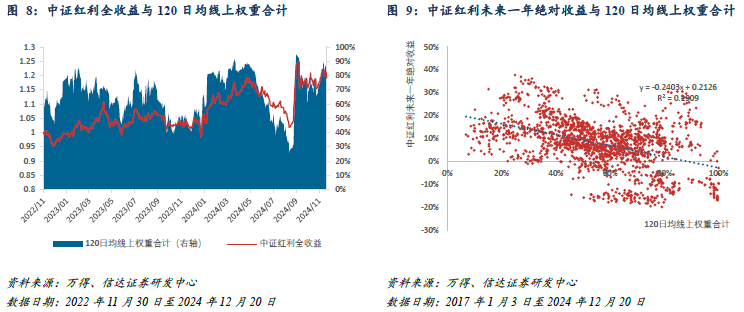

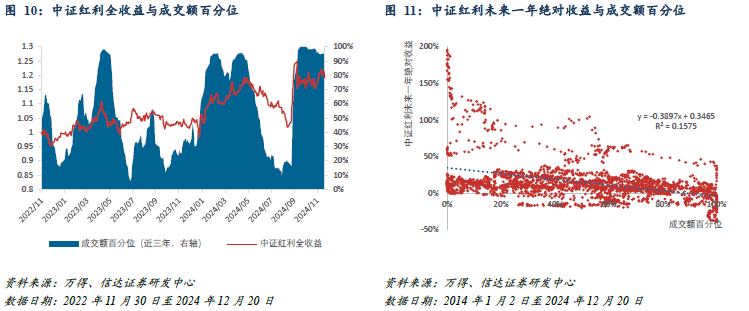

▶价量维度:短期价格反转风险与成交拥挤度较前期回升。价格方面,中证红利成分股合计79.37%的权重位于半年均线以上,一个月前为77.93%,回归模型预计未来一年绝对收益为2.19%。成交量方面,中证红利成交额处于近三年94.66%百分位,一个月前为98.53%百分位,回归模型估计未来一年绝对收益为-2.24%。

▶资金维度:2024Q2暴露度为0.32,2024Q3暴露度为0.39,仍然在红利风格上维持正向配置,且三季度的红利暴露度有所提升。国内红利类ETF资金本周净流入54.99亿元,近一月合计净流入183.43亿元。

▶总结:综合各维度观点,宏观层面,CME FedWatch Tool预期美联储明年降息力度较前期预计有所减弱,使得10年期美债利率走高,3月均线重新上穿12月均线,国内11月M2走低, M1-M2剪刀差连续两个月上行,宏观模型判断红利风格后市相对全A仍有超额收益。展望后市,伴随国家较大规模的货币政策与财政政策落地,M2与M1-M2剪刀差数据有望进一步好转。估值维度,绝对PE与相对PE偏高,量价拥挤度同样处于较高水准。资金层面,主动偏股基金2024Q3红利风格暴露度相较于2024Q2有所提升,本周红利ETF资金大幅净流入54.99亿元。综上我们判断,红利绝对收益有望伴随A股走高,在中期反弹行情中超额收益可能相对弱于市场,而在短期调整过程中可能更具防御性,且在资金面也可以看到有增量资金持续流入红利ETF,长期来看在目前国家多重刺激政策的加持下,顺周期红利仍具备投资价值。

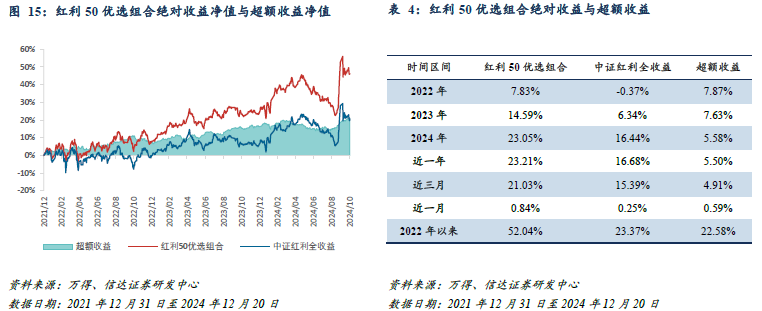

▶红利50优选组合:组合近一年绝对收益23.21%,超额收益5.50%。近三月绝对收益21.03%,超额收益4.91%。

风险因素:结论基于历史数据统计、建模和测算,受市场不确定性影响可能存在失效风险。

01

宏观:

美国明年降息力度较前期预计减弱,

美债利率重新走高

本周市场先跌后涨,万得全A跌1.08%,中证红利全收益指数跌0.71%,相对万得全A的超额收益为0.37%。

在前期选股报告《分域选股系列之三:红利策略宝典:从经验逻辑到可落地的增强方案》中,我们提出了基于, “全球流动性:10 年期美债收益率”、“内部流动性:国内M2 同比”、“国内经济预期:国内 M1-M2 同比剪刀差” 的中证红利相对于万得全A的超额收益择时策略。策略自2010年以来超额收益择时年化收益为8.45%,今年超额择时收益为-0.31%。

近期美债收益率受美联储降息预期影响。根据CME FedWatch Tool统计,预期下一次降息25bps在2025年3月,且明年可能只降息一次,而上周数据显示预计明年会降息两次。最新预期降息力度较前期预计减弱,使得10年期美债收益率近期走强,60日均线上穿250日均线,因此在美债端模型给出看多红利的信号。

国内宏观层面,国家统计局于12月13日公布了11月份经济数据,11月国内M2同比增长7.1%,前值为7.5%。M1-M2同比剪刀差为-10.8%,前值为-13.6%。国内M2同比有所下降,但M1-M2剪刀差连续2月回升,在国内宏观的维度,当前环境下模型仍看好红利超额收益的持续性。

02

估值:

绝对PE近三年98.80%,相对PE近三年76.10%

在估值计算上,我们采用权重因子加权的方式,对中证红利指数PETTM估值与股息率进行调整,以适配其当前股息率加权的特性。

在PETTM绝对估值层面,中证红利近三年PETTM百分位与未来一年绝对收益的相关性系数为-30.46%,回归T统计值为-15.72。根据PETTM与收益散点图,当中证红利PETTM处于历史低位时,收益相对安全,但若PETTM处于历史高位,则可以看到未来收益尾部风险较大。

截至2024年12月20日,中证红利近三年绝对PETTM位于98.80%百分位,一个月前为98.40%百分位;近五年绝对PETTM为74.14%百分位,一个月前为66.93%百分位,当前绝对PETTM估值位置偏高。将近三年绝对PETTM百分位带入回归方程,回归模型估计未来一年绝对收益为-1.71%。

在相对PETTM层面,以中证红利PETTM估值除以万得全A PETTM估值,计算中证红利的相对估值,测算与中证红利未来一年相对万得全A超额收益的关系,两者相关性系数为-29.07%,回归T统计值为-14.94。根据估值与收益散点图,历史上,当中证红利相对PETTM处于历史低位时,有较为可观的超额收益赔率,但若相对PETTM过高,可以看到超额收益赔率逐渐下降,性价比有所降低。

截至2024年12月20日,中证红利近三年相对PETTM位于76.10%百分位,一个月前为70.09%百分位;近五年相对PETTM位于73.34%百分位,一个月前为65.73%百分位,当前相对PETTM估值位置偏高。历史回溯显示,在今年2月与4月,相对估值百分位接近90%水平时,之后超额收益皆有一定程度的回撤。将近三年相对估值百分位带入回归方程,回归模型估计未来一年超额收益为1.69%。

04

价量:价与量拥挤度皆处于较高水准

A股历史上短期反转效应强于动量效应,因此在价的维度,我们通过计算所有位于120日均线之上的中证红利指数成分股的权重合计,统计站在半年均线上的成分股权重合计与中证红利未来一年绝对收益的相关性。2017年至今,两者相关性系数为-43.70%,回归T统计值-19.94。当权重合在30%以下时,可见中证红利未来一年绝对收益为负的概率较小相对安全,当中证红利权重合在80%左右时,需警惕反转风险。

截至2024年12月20日,中证红利成分股合计79.37%权重位于半年均线以上,一个月前为77.93%,带入回归方程,回归模型估计未来一年绝对收益为2.19%。

在成交拥挤度维度,中证红利未来一年绝对收益与成交额近三年百分位相关性为-39.69%,回归T统计值为-21.26,对未来收益有较好的预测效果。根据成交额与收益散点图,当成交额百分位较低时,胜率较高,未来一年大概率能取得正收益,而成交额百分位较高时,需警惕尾部风险。

截至2024年12月20日,中证红利成交额处于近三年94.66%百分位,一个月前为98.53%百分位,成交拥挤度随市场回暖走高,带入回归方程,回归模型估计未来一年绝对收益为-2.24%。

04

资金:红利ETF资金连续三周大幅净流入

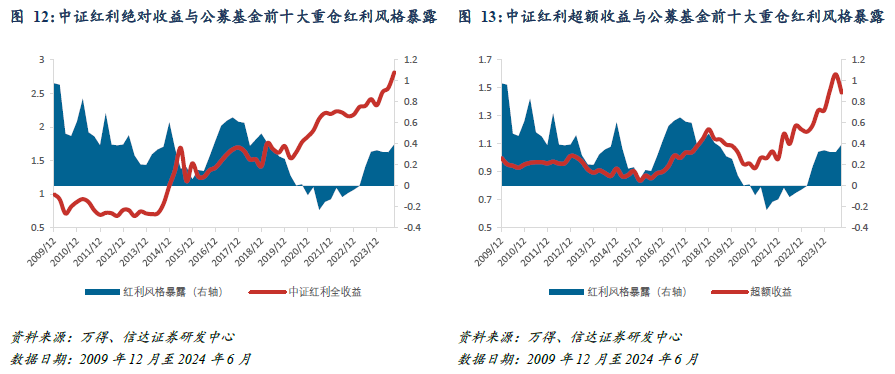

我们标准化每个季报期截面的A股股息率,形成股息率因子,然后合并每个季度偏股型公募基金(Wind二级分类属于普通股票型、偏股混合型、灵活配置型基金)的前十大重仓持股,对2009年Q4以来的基金前十大重仓进行红利风格暴露度计算。

当前偏股型公募基金红利风格暴露在2023年Q2转正,2023Q4暴露度为0.34,为近三年高点。2024Q2暴露度为0.32,2024Q3暴露度为0.39,仍然在红利风格上维持正向配置,且三季度的红利暴露度有所提升。

统计市场上所有A股红利类ETF的每日资金净流入情况(筛选规则:基金跟踪指数中包含“红利”或“股息”关键字,剔除未成立、已到期的基金,和投资于港股的基金,以及ETF联接基金)。今年以来,A股投资者持续买入红利类ETF,中证红利走势与ETF资金流入流出情况一定程度呈正相关。

根据红利ETF资金流跟踪可以看到,在9月24日行情启动初期,红利ETF并无较大幅度的流入或流出,但在行情高点出现了大幅的净流出。本周红利ETF资金延续前两周趋势,继续大幅净流入合计54.99亿元,上周净流入65.56亿元,近一月红利类ETF合计净流入183.43亿元。

05

总结:

美联储明年降息力度或减弱,

红利ETF连续3周大幅净流入

综合各维度观点,宏观层面,CME FedWatch Tool预期美联储明年降息力度较前期预计有所减弱,使得10年期美债利率走高,3月均线重新上穿12月均线,国内11月M2走低, M1-M2剪刀差连续两个月上行,宏观模型判断红利风格后市相对全A仍有超额收益。展望后市,伴随国家较大规模的货币政策与财政政策落地,M2与M1-M2剪刀差数据有望进一步好转。估值维度,绝对PE与相对PE偏高,量价拥挤度同样处于较高水准。资金层面,主动偏股基金2024Q3红利风格暴露度相较于2024Q2有所提升,本周红利ETF资金大幅净流入54.99亿元。综上我们判断,红利绝对收益有望伴随A股走高,在中期反弹行情中超额收益可能相对弱于市场,而在短期调整过程中可能更具防御性,且在资金面也可以看到有增量资金持续流入红利ETF,长期来看在目前国家多重刺激政策的加持下,顺周期红利仍具备投资价值。

在前期报告《分域选股系列之三:红利策略宝典:从经验逻辑到可落地的增强方案》中,我们构建了红利50优选组合。组合在高股息收益的基础上,叠加线性多因子模型进一步增强组合资本利得收益,并采用Barra风格因子约束组合风格暴露。更进一步参考三维红利超额择时模型的观点,在保证大红利风格不漂移的前提下,细调红利风格暴露度,利用择时进一步增厚收益。

风险因素:结论基于历史数据统计、建模和测算,受市场不确定性影响可能存在失效风险。

本文源自报告《红利风格投资价值跟踪(2024W50):美联储明年降息力度或减弱,红利ETF连续3周大幅净流入》

报告时间:2024年12月21日

发布报告机构:信达证券研究开发中心

报告作者:于明明 S1500521070001 周金铭 S1500523050003

★

免责声明

★

信达证券股份有限公司(以下简称“信达证券”)具有中国证监会批复的证券投资咨询业务资格。本报告由信达证券制作并发布。

本报告是针对与信达证券签署服务协议的签约客户的专属研究产品,为该类客户进行投资决策时提供辅助和参考,双方对权利与义务均有严格约定。本报告仅提供给上述特定客户,并不面向公众发布。信达证券不会因接收人收到本报告而视其为本公司的当然客户。客户应当认识到有关本报告的电话、短信、邮件提示仅为研究观点的简要沟通,对本报告的参考使用须以本报告的完整版本为准。

本报告是基于信达证券认为可靠的已公开信息编制,但信达证券不保证所载信息的准确性和完整性。本报告所载的意见、评估及预测仅为本报告最初出具日的观点和判断,本报告所指的证券或投资标的的价格、价值及投资收入可能会出现不同程度的波动,涉及证券或投资标的的历史表现不应作为日后表现的保证。在不同时期,或因使用不同假设和标准,采用不同观点和分析方法,致使信达证券发出与本报告所载意见、评估及预测不一致的研究报告,对此信达证券可不发出特别通知。

在任何情况下,本报告中的信息或所表述的意见并不构成对任何人的投资建议,也没有考虑到客户特殊的投资目标、财务状况或需求。客户应考虑本报告中的任何意见或建议是否符合其特定状况,若有必要应寻求专家意见。本报告所载的资料、工具、意见及推测仅供参考,并非作为或被视为出售或购买证券或其他投资标的的邀请或向人做出邀请。

在法律允许的情况下,信达证券或其关联机构可能会持有报告中涉及的公司所发行的证券并进行交易,并可能会为这些公司正在提供或争取提供投资银行业务服务。

本报告版权仅为信达证券所有。未经信达证券书面同意,任何机构和个人不得以任何形式翻版、复制、发布、转发或引用本报告的任何部分。若信达证券以外的机构向其客户发放本报告,则由该机构独自为此发送行为负责,信达证券对此等行为不承担任何责任。本报告同时不构成信达证券向发送本报告的机构之客户提供的投资建议。

如未经信达证券授权,私自转载或者转发本报告,所引起的一切后果及法律责任由私自转载或转发者承担。信达证券将保留随时追究其法律责任的权利。

★

分析师声明

★

负责本报告全部或部分内容的每一位分析师在此申明,本人具有证券投资咨询执业资格,并在中国证券业协会注册登记为证券分析师,以勤勉的职业态度,独立、客观地出具本报告;本报告所表述的所有观点准确反映了分析师本人的研究观点;本人薪酬的任何组成部分不曾与,不与,也将不会与本报告中的具体分析意见或观点直接或间接相关。

★

★

本报告中所述证券不一定能在所有的国家和地区向所有类型的投资者销售,投资者应当对本报告中的信息和意见进行独立评估,并应同时考量各自的投资目的、财务状况和特定需求,必要时就法律、商业、财务、税收等方面咨询专业顾问的意见。在任何情况下,信达证券不对任何人因使用本报告中的任何内容所引致的任何损失负任何责任,投资者需自行承担风险。

上一篇 长安裕隆混合A净值上涨3.86%

下一篇 暴涨的债券让配置盘颇感无奈