关注财经热点

一起实现我们的中国梦

大地期货研究院2024/12/20 橡胶:近端强势与远期累库的博弈

温馨提示:本文预计阅读时间9分钟

观点小结

核心观点:偏空整体来看,后市存在累库预期和上量预期,因此我们持有偏空观点。

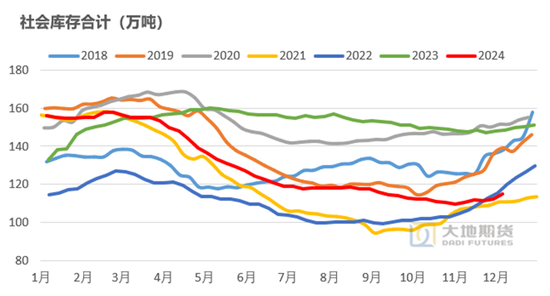

库存:偏空一季度累库可能会比较多,这是我们持有偏空观点的主要逻辑。

产量:偏空下跌之后观察原料上量情况,后市驱动仍然在于降雨。但是根据历史统计来看,一月份有暴雨的可能性相对较低。

海外需求:中性 10月份以来,海外采购积极性较差,主要原因可能是绝对价格偏高、节奏放缓,需要持续跟踪,若需求回暖有可能推迟中国船期。

深浅色价差:偏空深浅色价差的收窄是四季度最流畅的策略,后市预计RUNR的价差还有空间,但是有不确定性:国储弥补多少浅色需求、上游3L库存能有多少进口国内。

01

近端强势与远期累库的博弈

市场分歧加大

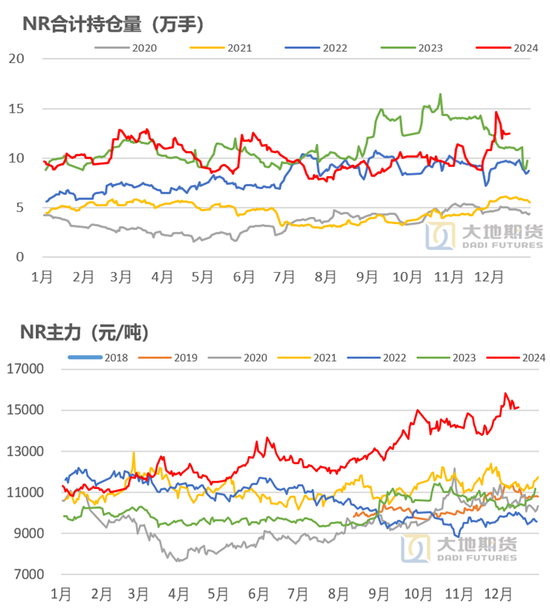

市场分歧加大。市场的分歧正在加大,从11月底以来NR持仓量最高增长5万手,RU也增长3万手,从建仓的直接驱动来看,多头是对于泰南地区洪水的炒作、空头主要是套保头寸,博弈较为激烈。尤其是NR,目前持仓量比去年同期更高,但是仓单量却比去年更低,虚实比较高。

多空矛盾。目前橡胶的多空矛盾在于原料强势与远期累库预期,目前上涨驱动减弱、但是利空因素还未体现。

后市可能累库速度加快

一季度累库可能会比较多。这是我们持有偏空观点的主要逻辑。主要原因:一是因为上游出货数量较多,前期NR给出无风险利润、上游给出加工利润。二是前期拍卖的国储库存需要在一定时间范围之内流入市场或社会库存,因此认为一季度会累库较多。

累库到140-150万吨是什么概念。通过两个方法对比:第一,明年一季度预计累库20-30万吨,而17年至24年一季度累库均值是9万吨,速度远高于均值;第二,140-150万吨的绝对数量与2024年一季度类似,那时候杯胶为50-55泰铢。另外,可以认为这里面国储胶累库占大多数,如果将收储也考虑在内,那么可以不必这么悲观,可以定价55-60泰铢。

对于价格的影响。上游出货多、国储胶流入市场是已是明牌,还能继续作为利空对待吗?我们认为是可以的,原因是一般而言库存最终的落地仍然对橡胶价格有影响,如2024年3月份之前市场都认为要加速去库,但价格迟迟没有上涨,直到看到库存去化才启动行情。原因是库存最终有可能会不符合预期,比如明年一季度如果海外需求强劲,推迟中国船期则有可能导致累库不及预期。

关注原料的产出

杯胶价格坚挺。目前杯胶仍然比较强势,主要原因一是前期上游出货积极,需要补原料。二是又受到降雨的影响损失了一定产量,那么对补原料的需求更加旺盛,因此导致的结果就是上游出货放缓、原料坚挺。那么这个问题的关键就在于,上游是主动做多还是真的补充原料、如果是补充原料何时补充完毕。

下跌之后观察原料上量情况。一是受到宏观影响,二是利多暂时都已经兑现,盘面先于原料价格走出了下跌趋势。后市重点关注原料产出,从逻辑上来说天气的改善后,产量的同比增幅会明显回升。

未来的降雨还有反弹的可能性。对于多头而言,仍然有炒作的时间,驱动仍然在于降雨,关注一月份降雨。但是根据历史来看,一月份有暴雨的可能性还是比较低的。

NR扩容交割品

NR扩容交割品。NR冲高之后,NR交割品扩容提上日程,一是增加了两个印尼和一个泰国胶工厂,其年产能可以达到10万吨以上,当然实际开工并不满产。二是推进未来非洲胶进入交割品的事宜,目前仍然在建议收集阶段,对国内深色胶一定是有压力的,只不过升贴水设置的不同对盘面的压力不同。

02

做空的风险是海外的采购节奏

海外需求如何?

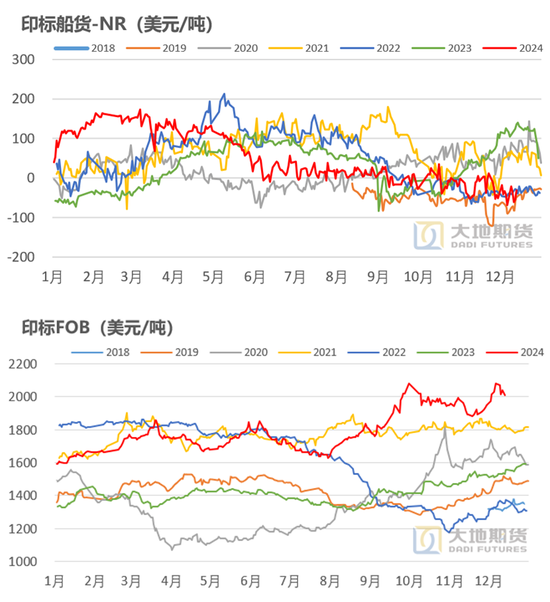

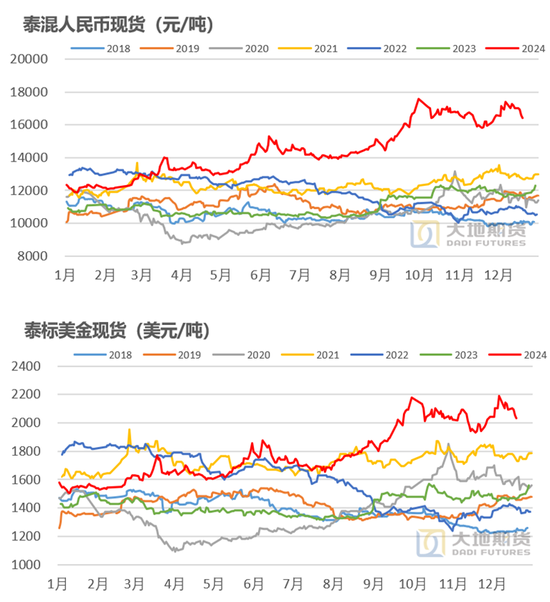

海外需求偏弱。10月份以来,海外采购积极性较差,买盘并不积极,而往年来看年底似乎买盘走强的概率较大,但今年没有。分析其原因,一是从绝对价格来看,印标FOB被NR拉到这几年最高价格,而往年需求较好时价格为1800美金上下、甚至更低,绝对价格偏高可能是国际需求考虑的关键点。二是经历2024年的主动补库之后,节奏或许要放缓,时间上补库的间隔更长。但是其实没有人能够掌握补库的节奏,需要随时跟踪,只能说时间越长、价格越低国际买盘出来采购的可能性更高。

03

深浅色价差

水杯价差与深浅色价差

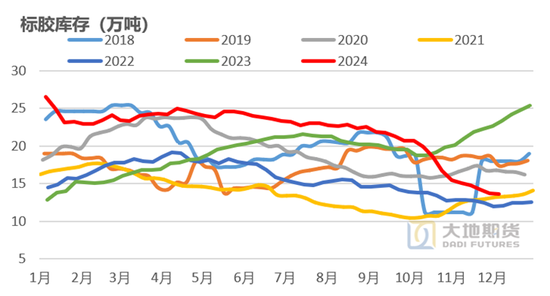

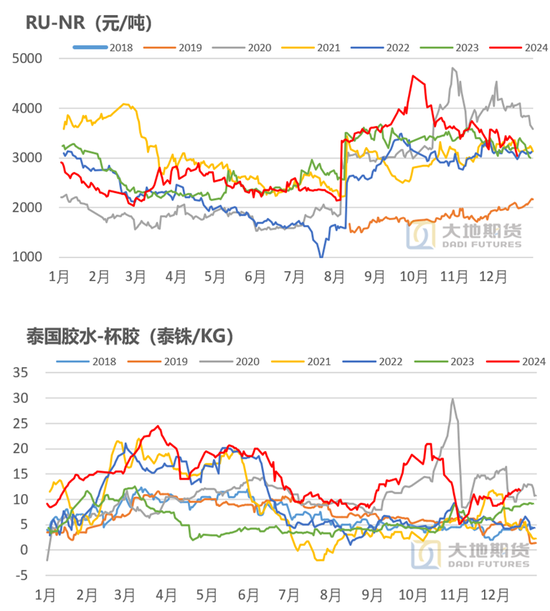

深浅色价差。深浅色价差的收窄是四季度最流畅的策略,到目前为止RU-NR已经收窄至历史同期低位。一方面是泰南的雨水炒作从RU转移到了NR,另一方面是抛储的胶对于老全乳有一定的替代作用。往后来看,我们认为RUNR的价差还有空间,但是里面有一些不确定性,主要在于国储能弥补多少浅色需求、上游3L库存能有多少进口国内。

与之相反的是水杯价差的扩大。水杯价差与RUNR价差并不是完全相关的,泰南洪水导致胶水缺少对于RU的影响并不是很直接,但从长远来看,对于交割品有一点点影响,但不是很大。

04

期货价格有所回落

期货价格有所回落

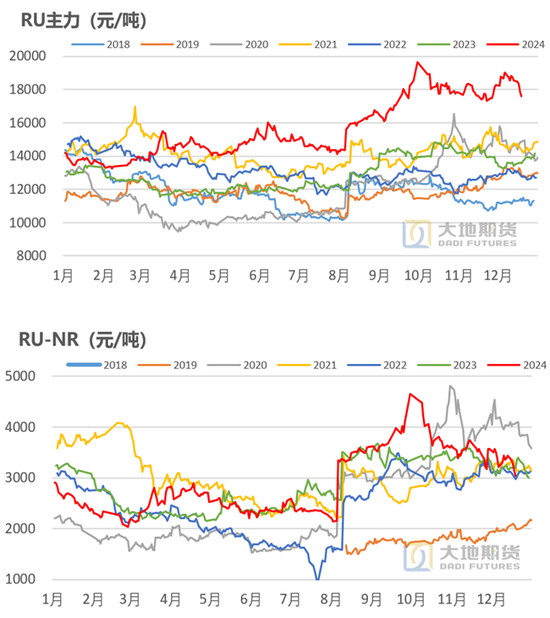

12月19日RU主力收盘价为17595元/吨,较上周下跌1155元/吨,环比下跌6.16%。

NR主力收盘价为14555元/吨,较上周下跌805元/吨,环比下跌5.24%。

RU-NR为3040元/吨,较上周收窄350元/吨。

3L、浓乳相对坚挺

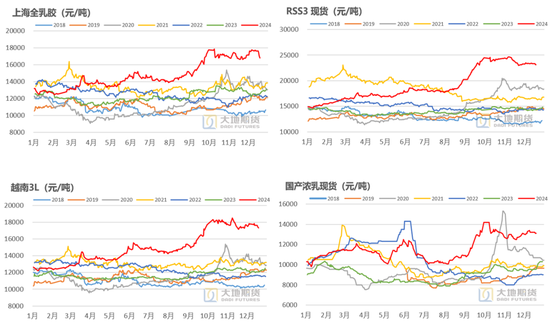

12月19日上海全乳胶价格为16800元/吨,相较上周下跌900元/吨,环比下跌5.08%。

泰国RSS3价格为23100元/吨,较上周下跌300元/吨,环比下跌1.28%。

越南3L价格为17300元/吨,较上周下跌550元/吨,环比下跌3.08%。

国产浓乳价格为13100元/吨,较上周下跌100元/吨,环比下跌0.76%。

深色基本跟跌期货

12月19日泰国STR20价格为2030美元/吨,较上周下跌100美元/吨,环比下跌4.69%。

泰混人民币价格为16420元/吨,较上周下跌750元/吨,环比下跌4.37%。

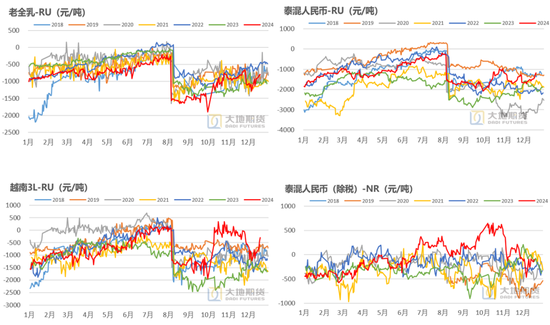

基差普遍上涨

12月19日上海全乳胶-RU为-795元/吨,较上周上涨255元/吨。

泰混-RU为-1175元/吨,较上周上涨405元/吨。

越南3L-RU为-295元/吨,较上周上涨605元/吨。

混合-NR为-95元/吨,较上周上涨141元/吨

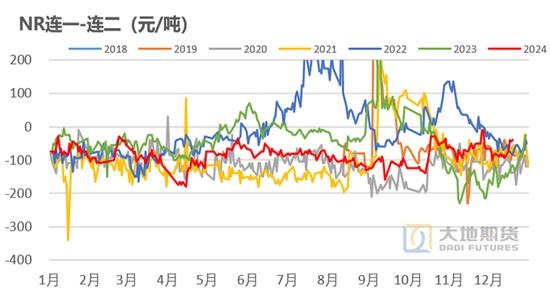

NR月差小幅走强

12月19日NR连一-连二为-40元/吨,较上周上涨45元/吨。

唐逸

从业资格证号:F03113142

投资咨询证号:Z0019519

研究联系方式:tangyi@ddqh.com

免责申明

本报告由大地期货有限公司撰写,报告中所提供的信息仅供参考。报告根据国际和行业通行的准则,以合法渠道获得这些信息,本公司对这些信息的准确性及完整性不作任何保证,也不保证本公司作出的任何建议不会发生任何变更。本报告不能作为投资研究决策的依据,不能作为道义的、责任的和法律的依据或者凭证,无论是否已经明示或暗示。在任何情况下,报告中的信息或所表达的意见并不构成所述期货买卖的出价或询价,投资者据此做出的任何投资决策与本公司和作者无关。在任何情况下,本公司不就本报告中的任何内容对任何投资作出任何形式的担保或保证。本公司对于报告所提供信息所导致的任何直接的或间接的投资盈亏后果不承担任何责任。本报告版权仅归大地期货有限公司所有,未获得事先书面授权,任何机构或个人不得以任何形式翻版、复制和发布。如征得本公司同意引用、刊发的,需在允许的范围内使用,并注明出处为“大地期货”,且不得对本报告进行有悖原意的引用、删节和修改。本公司保留追究相关责任的权利。大地期货有限公司对于本免责声明条款具有修改权和最终解释权。