关注财经热点

一起实现我们的中国梦

本报告(上篇)首先对中央和地方层面的部分城投转型政策进行了简要梳理,并对2015年以来我国城投企业转型情况进行定量分析后发现:(1)从收入角度来看,城投企业转型取得一定成效,但从资产和净利润角度看并不明显,其中城投企业对政府补贴的依赖不降反升,或由于对城投企业而言,拓宽收入来源较容易实现,但城建类资产的逐步结算、自营项目的投资以及经营性业务利润贡献的增加则需要实质性的转型以及更长的时间才能逐步实现。(2)城投企业转型呈现一定分化,从指标表现来看,较发达地区、行政层级更高或者园区城投、主体信用级别更高的城投企业可利用的资源更加丰富,有利于其通过拓展业务板块、股权基金类投资以及自营项目投资等方式积极转型。

为进一步研究个体城投企业转型的路径和要素,本报告(下篇)选取6家转型表现较好的城投企业对不同地区、不同行政层级以及不同主体信用级别的城投企业涉及的转型要素进行了归纳和对比分析。最后,本报告对未来城投转型发展趋势进行了展望。具体内容请见下期!

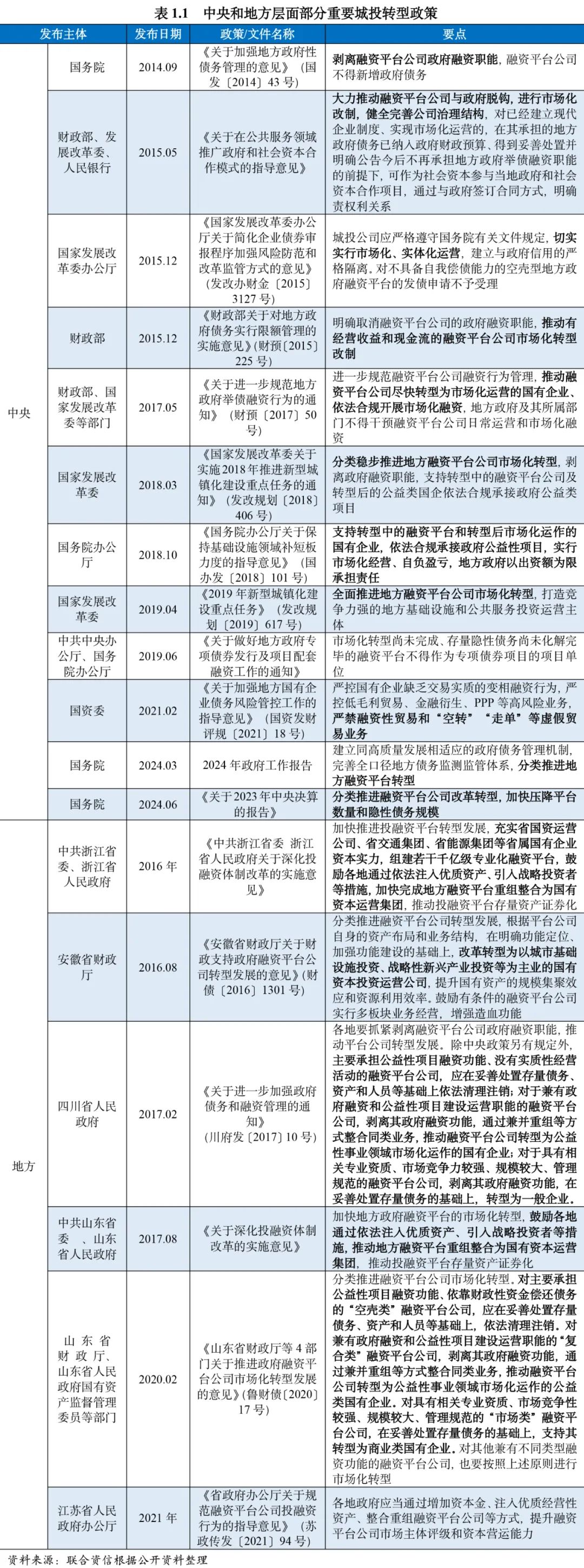

一、城投转型政策梳理

城投企业自成立以来,长期承担政府性项目投融资职能,在我国城镇化进程中发挥了重要作用。2014年以来,在加强政府性债务风险管控的背景下,我国城投融资监管政策趋严,同时随着我国城市建设的不断推进和城镇化率的不断提高,城市基础设施建设空间不断缩小,城投企业迫切需要拓宽收入来源、提升自身造血能力。与此同时,中央和地方政府先后出台了一系列鼓励和推动城投企业转型的政策文件。从中央层面来看,涉及城投转型的相关文件较多,但以明确市场化转型的要求为主,较少涉及具体的转型方向和措施;从地方层面来看,相关政策内容较为具体,提出通过注入资产、整合重组、引入战略投资者、实施多板块运营以及分类转型等方式推动城投市场化转型。

二、城投转型现状

中央提出城投转型的要求距今已有将近十年,但从直观角度看市场普遍认为城投企业转型进展缓慢,本报告拟从定量分析的角度对城投转型成效进行分析。一般来说,城投企业的资产、收入、利润构成中来自政府部门的占比越低,表明其市场化程度越高。本报告以此作为研究城投企业转型现状的基础,通过选取相关资产、收入和利润指标对样本城投企业2015-2023年的变化情况进行分析。为保证样本数据可比性,本报告根据联合资信行业分类标准筛选出2015年及2023年财务数据可得的城投企业,获得样本城投企业1759家。

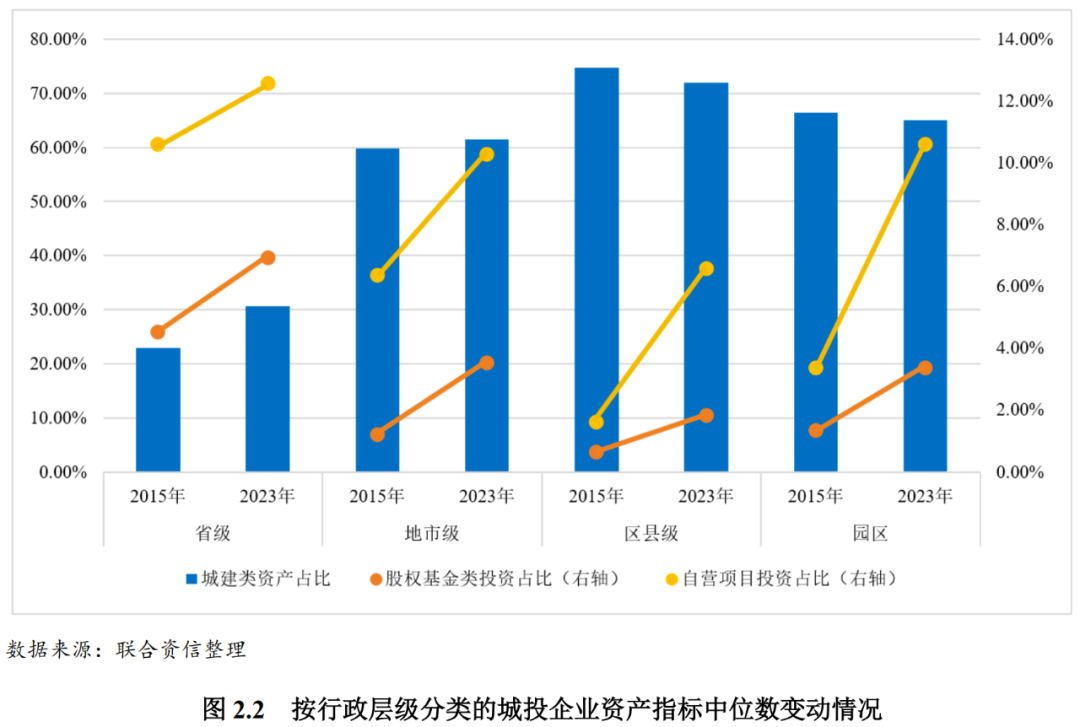

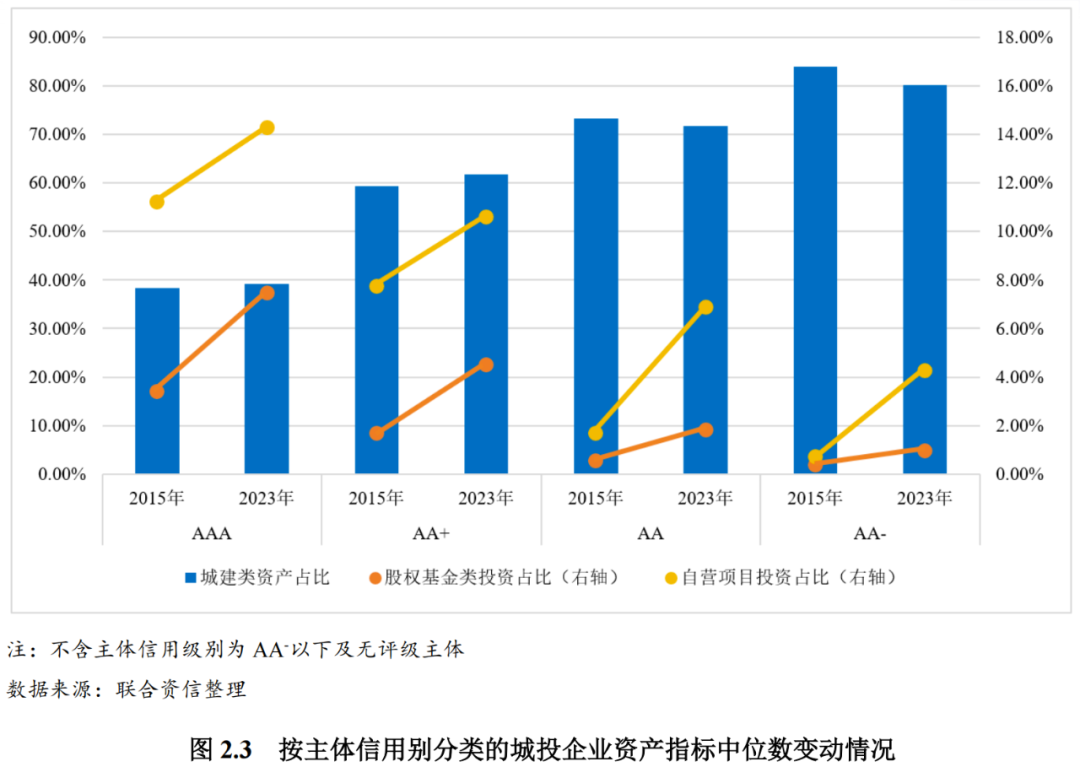

(一)资产指标

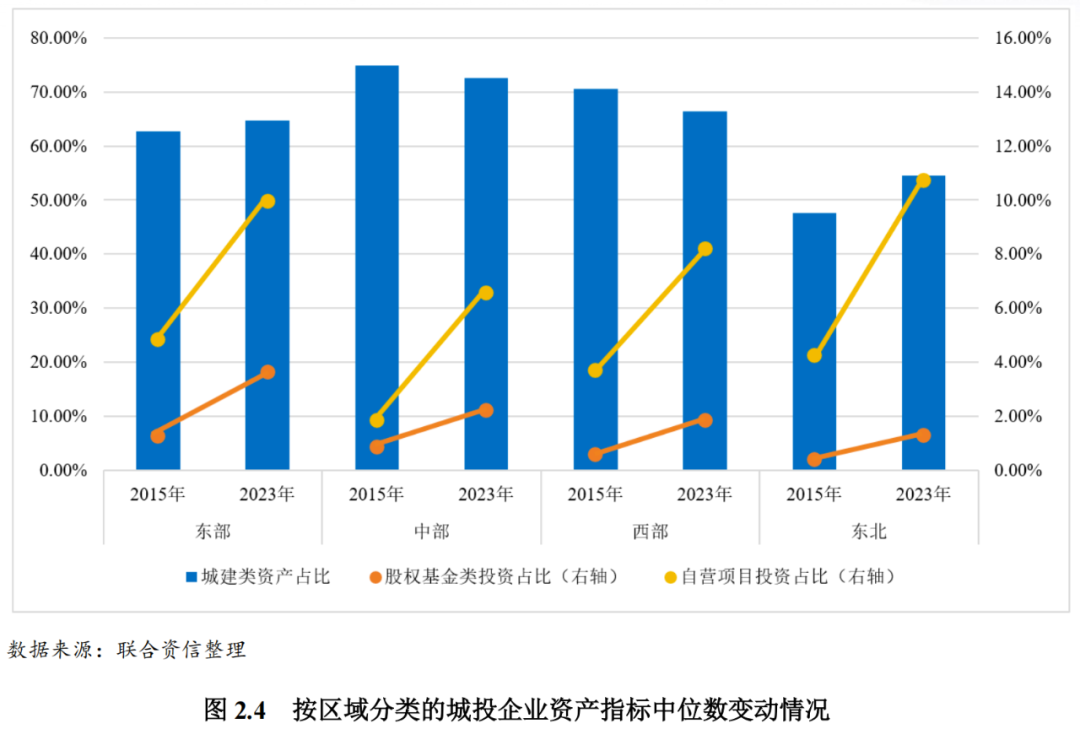

从资产来看,相较2015年底数据,2023年底城投企业的城建类资产占比整体变化不大,股权基金类、自营项目投资力度整体有所加大;股权基金类投资占比呈现东部地区和高信用级别主体增幅更为显著的特征,一定程度上或表明所在区域经济越发达、信用资质越强的城投企业,越有条件和能力开展股权基金类投资;园区城投企业自营项目投资占比增幅最大,或与园区城投企业大规模开展工业厂房建设有关。

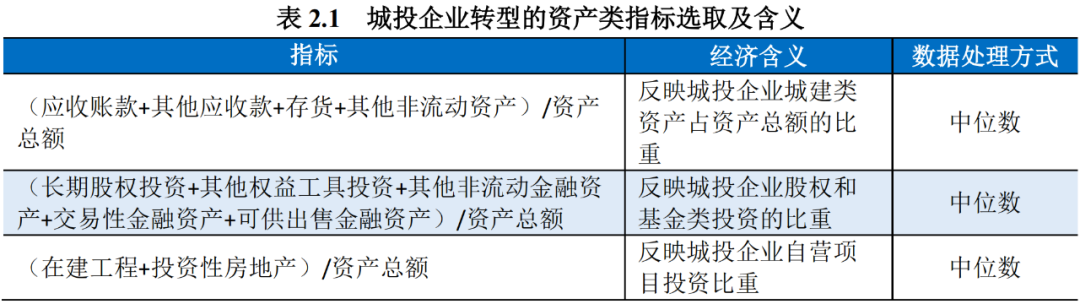

1.指标选取

城投企业城建类资产一般体现在应收账款(包括应收代建工程款等)、其他应收款(包括与政府部门、其他城投企业的往来款等)、存货(包括代建项目投入等)和其他非流动资产(包括部分基建项目投入等)等科目,因此选取“(应收账款+其他应收款+存货+其他非流动资产)/资产总额”作为衡量城投企业城建类资产比重。与此同时,由于应收账款和存货中可能包含非城建类资产,故城建类资产占比指标可能会高估、具有一定局限性。因此,我们同时选取“(长期股权投资+其他权益工具投资+其他非流动金融资产+交易性金融资产+可供出售金融资产)/资产总额”衡量城投企业股权和基金类投资的比重,选取“(在建工程+投资性房地产)/资产总额” 衡量城投企业自营项目投资比重,上述两个指标越高,一定程度上表明城投企业市场化业务拓展力度越大(由于城投企业存在政府划转国企股权的情况,因此股权基金类投资占比指标也存在一定局限性)。

2.样本指标表现

从全样本指标表现来看,2023年底,样本城投企业城建类资产占比、股权基金类投资占比和自营项目投资占比的中位数较2015年底分别上升0.44个、1.63个和5.04个百分点。总体来看,相较2015年底数据,截至2023年底,城投企业的股权基金类、自营项目投资力度有所加大。

分行政层级来看:(1)2015年底和2023年底,区县级城投企业的城建类资产占比中位数最大,园区和地市级城投企业次之,省级城投企业最低,而股权基金类投资和自营项目投资则基本呈现相反的情况,这或与省级城投企业样本较少且一般都是轻资产的转贷平台、代建业务较少有关;(2)相较2015年底数据,截至2023年底,各行政层级城投企业的股权基金类、自营项目投资占比中位数均呈现不同幅度的上升,其中园区城投企业自营项目投资占比中位数增幅最大(由3.35%上升至10.60%),这或与园区城投企业大规模开展工业厂房建设有关。

分主体信用级别来看:(1)2015年底和2023年底,信用级别越高,城投类资产占比中位数越低,而股权基金类投资和自营项目投资则呈现相反的情况,一定程度上或表明信用资质越强,越有条件和能力拓展城建之外的业务;(2)相较2015年底数据,截至2023年底,信用级别越高,股权基金类投资占比中位数增幅越大。

分区域[1]来看:(1)2015年底和2023年底,东北地区城建类资产占比中位数均最低,或与东北地区样本量较少有关;(2)2015年底和2023年底,股权基金类投资占比中位数均呈现东部>中部>西部>东北,这或与区域间经济发展水平和产业结构不同相关,经济越发达的地区拥有更加丰富的产业资源;(3)相较2015年底数据,截至2023年底,各地区城投企业的股权基金类、自营项目投资占比中位数均呈现不同幅度的上升,其中股权基金类投资占比中位数上升幅度呈现东部>中部>西部>东北。

(二)收入指标

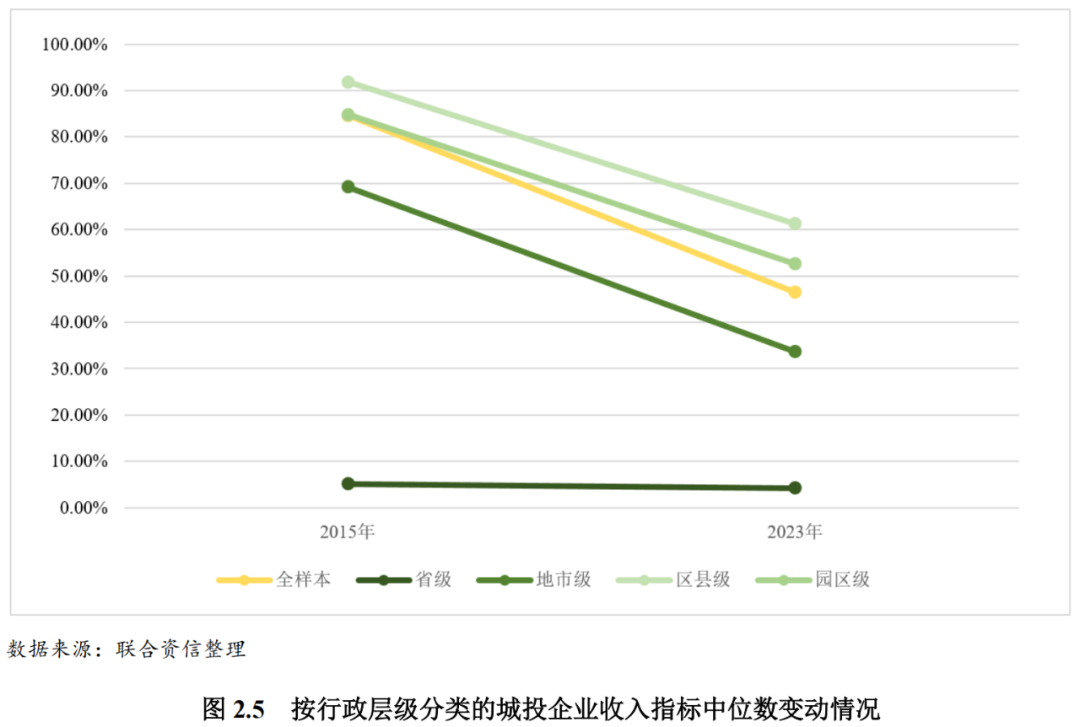

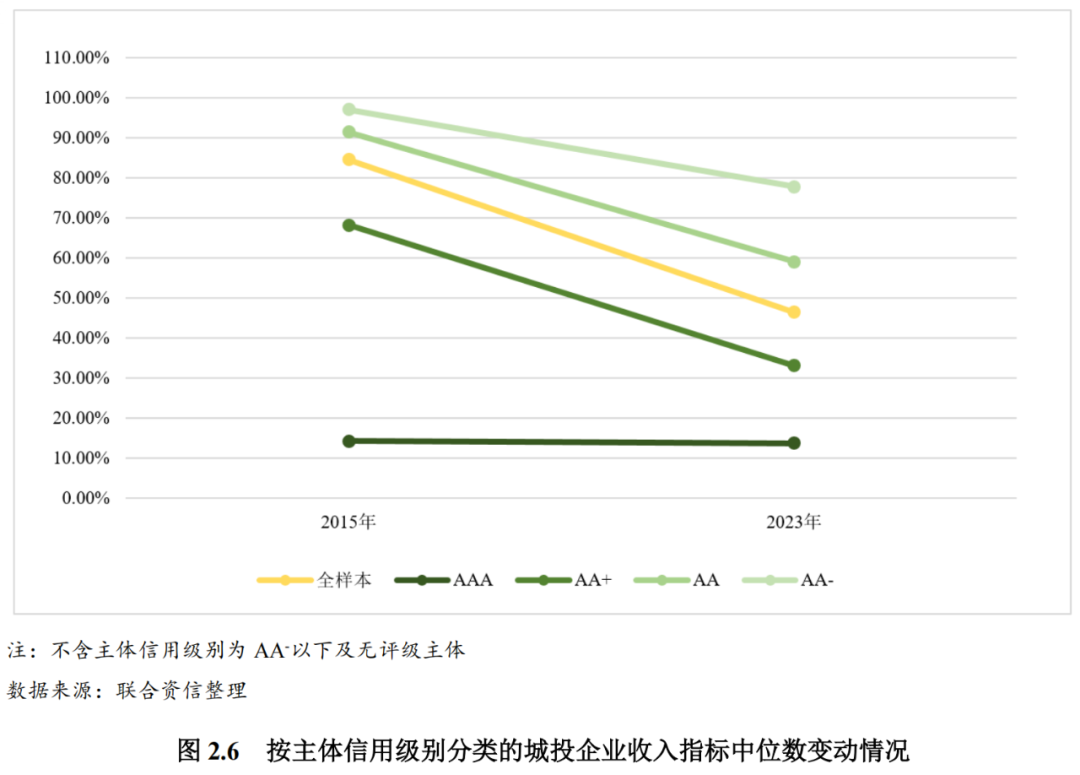

从收入来看,相较2015年,2023年城投企业对城投类收入的依赖大幅下降,其中省级和AAA级城投企业对城投类收入的依赖最低;AA+级城投企业下降幅度最大,或由于AA+级城投企业资源禀赋和拓展收入来源的条件较好(AAA级城投企业降幅有限主要由于基数较低);东北地区不降反增或与样本量较少及产业结构调整背景下拓展市场化业务较其他地区更难有关。

1.指标选取

城投企业城投类收入主要来源于委托代建、土地整理等业务。本报告将城投类收入占营业总收入的比重作为考察城投企业转型的收入类指标。由于样本总量较大,本报告的城投类收入为样本企业营业总收入前五大板块[2]中含“基建”“土地”“安置房”等数十个城投业务关键词的收入合计数。

2.样本指标表现

2023年,样本城投企业的城投类收入占比中位数为46.50%,较2015年(84.61%)大幅下降38.11个百分点。近年来,不少城投企业开展贸易业务、建筑施工业务以及自营项目建设等,或是城投类收入占比降幅显著的重要原因。

分行政层级来看:(1)2015年和2023年,城投类收入占比中位数均呈现出区县级>园区级>地市级>省级城投企业,省级城投企业城投类收入占比中位数很低,或与省级城投企业代建业务较少有关;(2)相较2015年,2023年不同行政层级城投企业城投类收入占比中位数均有所下降,除省级城投企业基数较低、降幅小外,其他行政层级城投企业城投类收入占比中位数降幅均大致相当。

分主体信用级别来看:(1)2015年和2023年均呈现出主体信用级别越高,城投类收入占比中位数越低的规律,一定程度上表明信用级别越高对城投类收入的依赖越低;(2)相较2015年数据,2023年不同主体信用级别城投企业城投类收入占比中位数均有所下降,其中AA+级城投企业降幅最大(占比下降35.17%),其次是AA级和AA-级城投企业,或由于AA+级城投企业资源禀赋和拓展收入来源的条件较好(AAA级城投企业降幅有限主要由于基数较低)。

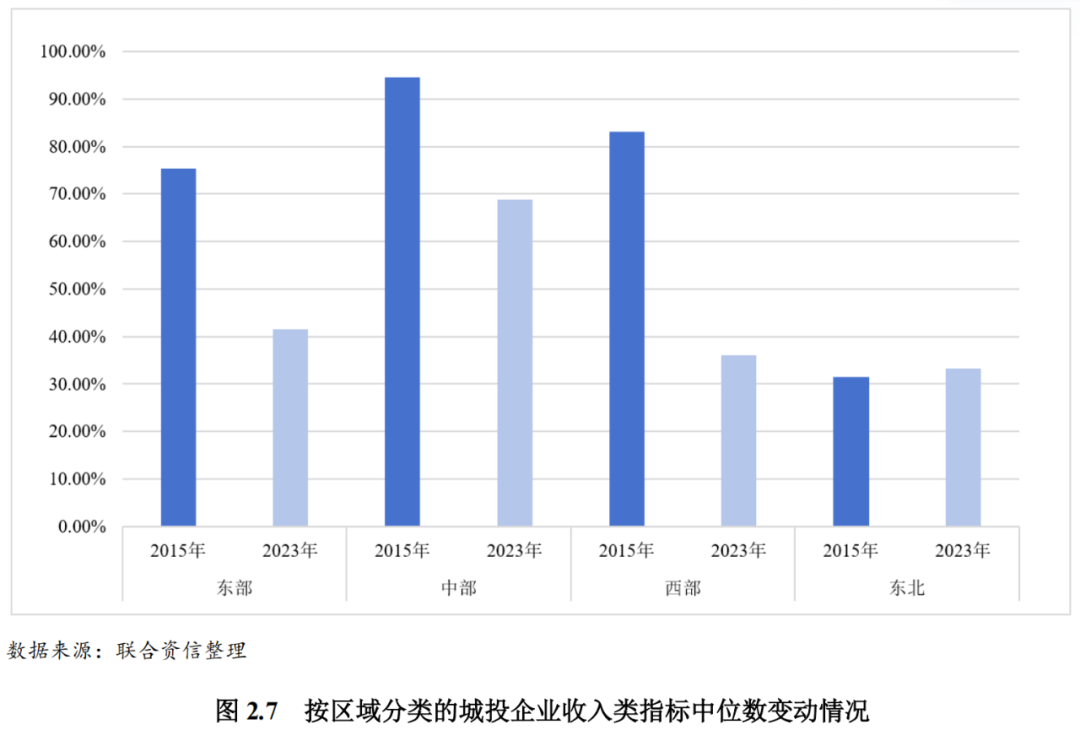

分区域来看:(1)2015年和2023年,中部地区城投企业的城投类收入占比中位数均为最高,东北地区城投企业的城投类收入占比中位数均为最低;(2)相较2015年,2023年除东北地区外,其他区域城投企业的城投类收入占比中位数均大幅下降,其中西部地区降幅最大,东北地区不降反增或与样本量较少及区域产业结构相对单一、新的产业尚未形成规模背景下拓展市场化业务较其他地区更难有关。

(三)利润指标

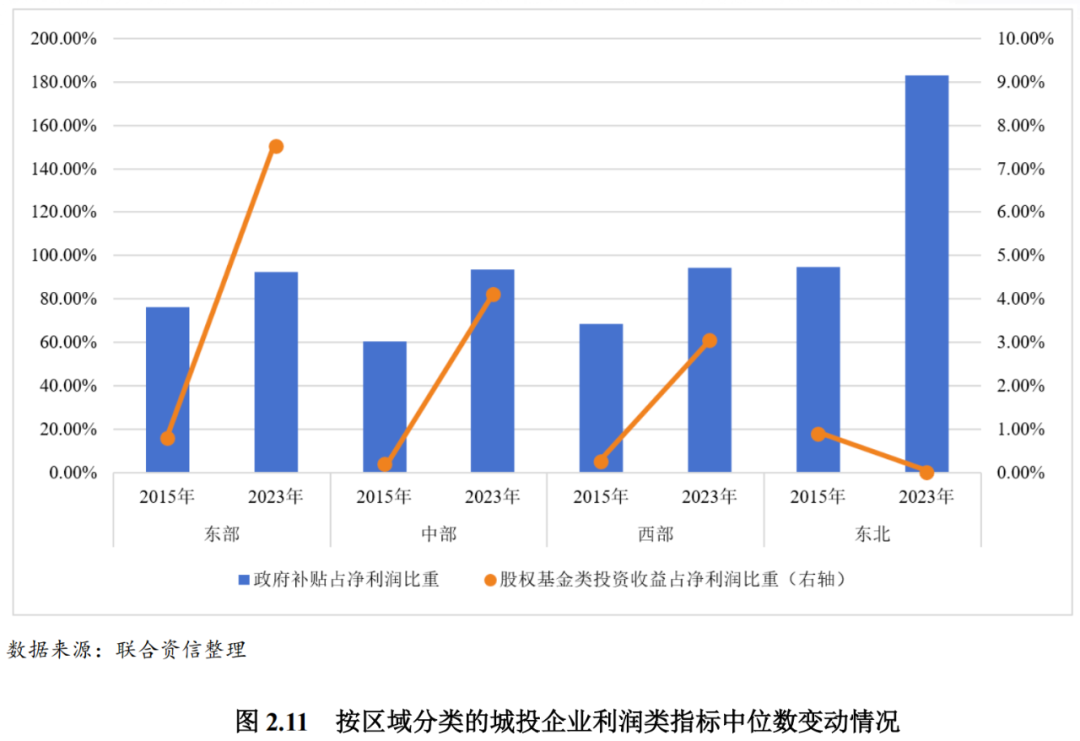

从净利润来看,相较2015年,2023年城投企业对政府补贴的依赖不降反升,或与城投经营性业务利润水平有所下降有关;股权基金类投资收益对利润的贡献程度有所上升,其中省级城投企业股权基金类投资意愿和能力更强,更高信用级别主体以及相对发达地区股权基金类投资收益对利润的贡献程度增加更多。

1.指标选取

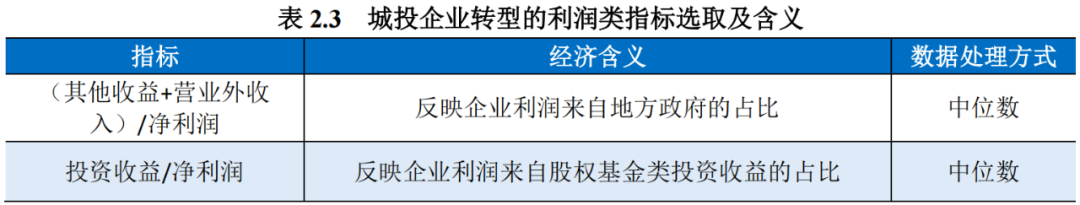

政府补贴和投资收益是城投企业利润的重要补充,政府补贴占净利润比重越高,表明来源于政府的越多;投资收益占净利润比重越高,表明来源于股权基金类投资收益越多。2017年,《企业会计准则第16号-政府补助》发布,为保证数据的一致性和连贯性,本报告利润指标分析部分政府补贴以“其他收益+营业外收入”衡量。

2.样本指标表现

相较2015年,2023年样本城投企业的政府补贴占净利润比重的中位数和股权基金类投资收益占净利润比重的中位数均呈现上升趋势,表明城投企业利润来自经常性损益的占比整体下降,来自政府补贴的占比有所上升,或与城投经营性业务利润水平有所下降有关,如贸易业务毛利率普遍很低。

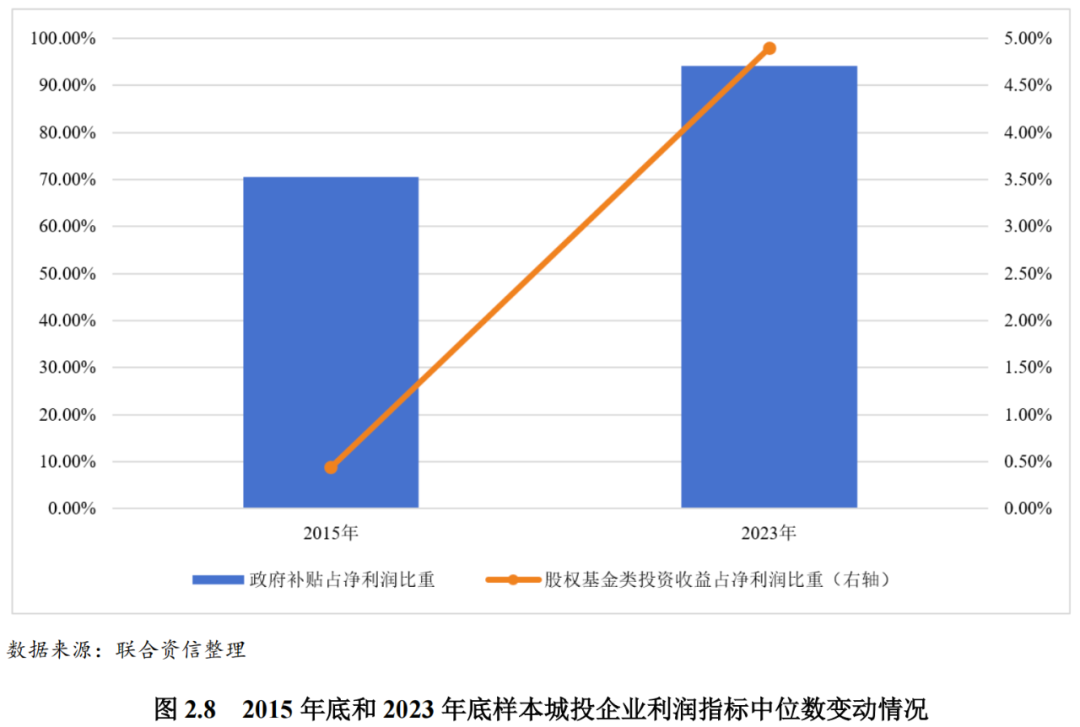

分行政层级来看:(1)2015年和2023年,省级城投企业政府补贴占净利润比重中位数较低,地市级、区县级和园区城投企业较高(均超过60%),利润实现对政府补贴依赖高;(2)相较2015年,2023年省级和园区城投企业政府补贴占净利润比重中位数上升幅度在5个百分点左右,而地市级和区县级城投企业政府补贴占净利润比重中位数上升幅度在25个百分点左右;(3)省级城投企业股权基金类投资收益占净利润比重中位数较高,地市级、区县级和园区城投企业较低,一定程度上表明省级城投企业股权基金类投资意愿和能力更强;(4)相较2015年,2023年不同行政层级城投企业股权基金类投资收益占净利润比重中位数均有不同幅度上升。

分主体信用级别来看:(1)相较2015年,2023年除AAA级城投企业外,其他级别城投企业政府补贴占净利润比重中位数均有所上升,且信用级别越低、增幅越高,2023年AAA级城投企业政府补贴占净利润比重中位数显著低于其他级别;(2)2015年和2023年均呈现出信用级别越高、股权基金类投资收益占净利润比重中位数越高的规律;(3)相较2015年,2023年各信用级别城投企业股权基金类投资收益占净利润比重中位数均有所上升,且信用级别越高,增幅越大。

分区域来看:(1)2015和2023年,东北地区城投企业政府补贴占净利润比重中位数较高,其他地区水平大致相当,东北地区城投企业经营性业务收益贡献有限;(2)相较2015年,2023年不同地区城投企业政府补贴占净利润比重中位数均有所上升,其中东北地区增幅明显,中部地区其次;(3)相较2015年,2023年除东北地区外,其他地区城投企业股权基金类投资收益占净利润比重中位数均有所上升,且增幅东部>中部>西部,或表明东部区域依托区域内产业资源,股权基金投资更为成熟且收益较高。

(四)小结

综上所述,我们可以得出几点结论:

(1)从收入角度来看,城投企业转型取得一定成效,但从资产和净利润角度看并不明显,其中城投企业对政府补贴的依赖不降反升,主要由于对城投企业而言,拓宽收入来源较容易实现,但城建类资产的逐步结算、自营项目的投资以及经营性业务利润贡献的增加则需要实质性的转型以及更长的时间才能逐步实现。

(2)城投企业转型呈现一定分化,从指标表现来看,较发达地区、行政层级更高或者园区城投、主体信用级别更高的城投企业可利用的资源更加丰富,有利于其通过拓展业务板块、股权基金类投资以及自营项目投资等方式积极转型。

[1]本文按照国家统计局对我国区域的划分标准,将全国(不含台湾)31个省市自治区分为东部地区(北京、天津、河北、上海、江苏、浙江、福建、山东、广东、海南)、中部地区(山西、安徽、江西、河南、湖北、湖南)、西部地区(内蒙古、广西、重庆、四川、贵州、云南、西藏、陕西、甘肃、青海、宁夏、新疆)及东北地区(黑龙江、吉林、辽宁)。

[2]收入类指标分析剔除了Wind无法导出前五大业务板块收入的样本企业。